株式投資をしている方にとって決算は非常に重要な情報であり、その企業の「過去」「現在」「将来」を把握するものといっても過言ではないと思います!

今回は決算の確認すべきポイントを簡単に解説していきます。

そもそも、「ケッサン」ってなんのこと??

韓国料理?食べれるの?

今、食べ物の話でるわけないじゃろ!?

決算とは簡単にいうと一定の期間における発生した儲けや財産の状況

についてまとめて整理することを指すんじゃ!

企業は決算の情報(損益計算書、貸借対照表、キャッシュフロー計算書)を株主に開示する義務がある!これを確認することで、自分が株を保有している企業の財務状況を把握し、自分がどの程度のリスクをとってリターンを得ようとしているのか理解した上で株式投資ができるというわけじゃ!

それにそんなに難しくないから今回はTeslaの決算報告をもとに簡単に説明していくぞぃ♪

株式投資が怖くて始められていない、始める理由がわからない!という方は「すぐに株式投資を始めるべき理由!株、怖くない!!」を参照してすぐにでも始めるのじゃ♪

決算で企業を理解し、株式投資を始め、適正なリスクで利益を得る!

株主が見るべき決算のポイント!

- 【STEP1】企業の利益or損失状況が把握できる損益計算書

- 【STEP2】貸借対照表で財務状況を確認

- 【STEP3】お金の流れがわかるキャッシュフロー計算書の確認

【STEP1】企業の利益or損失状況が把握できる損益計算書

損益計算書とは一定期間において企業がいくらお金を使って、いくら儲けたのか?といった

利益or損失の状況が把握できる報告書のことです。

損益計算書を見れば企業がどのくらい儲けているのか把握できるんだね

でも損益計算書は具体的にどんな内容で何を見れば良いの?

説明よりも実際に見た方が早いですな♪

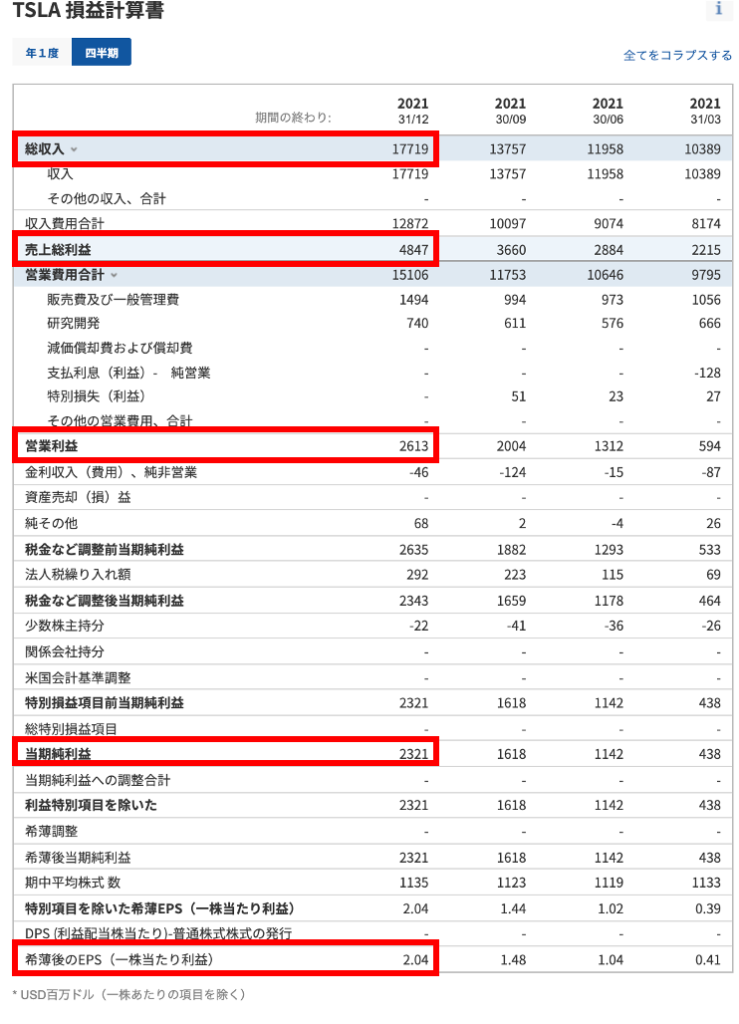

早速下図のTSLAの損益計算書を参考に見てみよう♪

https://jp.investing.com/equities/tesla-motors-cash-flow

次の6つのポイントは最低限確認!

- 総収入(売上高)

- 売上総利益

- 営業利益

- 当期純利益

- EPS

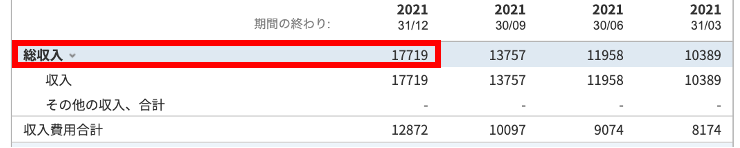

1.総収入(売上高)

TSLAの総収入は上図の通り、17719($ in millions)で、販売にかかる費用、売上原価等を含めずサービスによって得ている全ての収入、売上高を意味します。また、経時的にもしっかりと収入が上がっていることを確認することは重要です!エネルギーにしろ、車にしろ売上が上がっていることはその企業の成長が期待できますね♪

2.売上総利益

売上総利益は4847($ in millions)でTSLAでいうと電気自動車などの販売によって得られている利益を把握できる項目です。「粗利」とも呼ばれます。

「売上総利益=売上高−売上原価」で算出されます。

当然ですが売上原価が低いような企業形態ですと、儲け(売上総利益)が大きくなりますね!

よって、売上総利益/総収入で算出した「粗利率」も株主としては着目すべきポイントです!

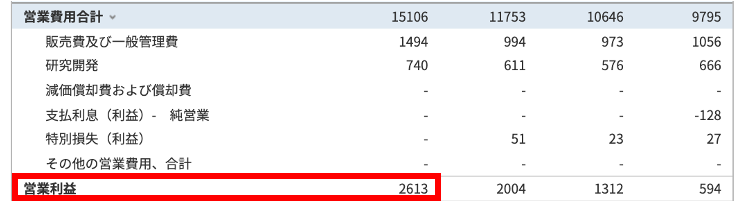

3.営業利益

営業利益は売上総利益から人件費や商品を宣伝するための広告費などを差し引いた利益のことです。つまり、企業が本業で稼いだ利益を把握できる項目です!

TSLAの営業利益は2613($ in millions)としっかりプラスとなっていますね♪

「営業利益=売上総利益−販売費および一般管理費」で算出できます。

いくら売上総利益が増加しても、それ以上に広告、宣伝など販売費が大きければ利益は

上がらないですよね。

そのような企業は成長するかどうかリスクが高い投資になるかもしれませんね!

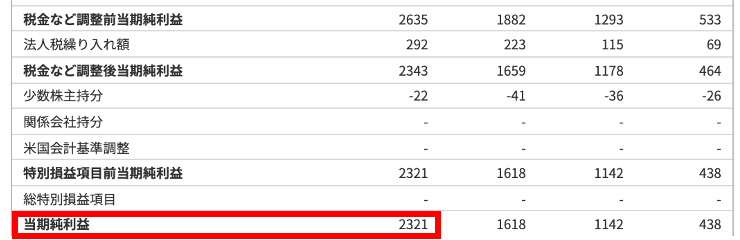

4.当期純利益

当期純利益はその名の通り、当該決算期における最終的な利益を把握できる項目です。

この数字がマイナスであればその期間が赤字ということになります!

TSLAは2321($ in millions)と黒字であることが確認できますね♪

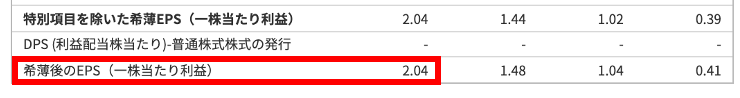

5.EPS

EPSは1株あたりの純利益を把握できる項目です。

推移を見ることで企業の成長力を確認することができます。

「EPS=税引き後当期純利益➗発行済み株式数」で算出できます。

1株あたりの純利益が算出できることから企業間での比較も可能な指標となります♪

TSLAのEPSは2.04と右肩上がりに上昇、成長していることがわかりますね!

損益計算書で収入を見るだけじゃなくて、企業が販売費を最小限に営業利益上げる努力をしているのかということや、当期純利益を見ることでしっかり黒字経営ができているか確認できるんだね!EPSで1株あたりの純利益を見ることで企業の成長性も確認できるなんてすごいや!

この情報を見ずに企業の株なんて買えないね汗

知らなかった、、、

その通りじゃ!

命と等しいお金を企業に預けているわけなのだから、

しっかり企業が努力しているか確認することも大切じゃな!

【STEP2】貸借対照表で財務状況を確認

貸借対照表とは決算日時点での企業の財政状況を把握できる報告書のことです。

損益計算書だけじゃダメなの??

覚えること多いよ!

貸借対照表で理解できる財務状況ってなんなの?

覚える必要はないぞ!こういう指標があって必要な時に使えることを知っていれば良いんじゃ♪

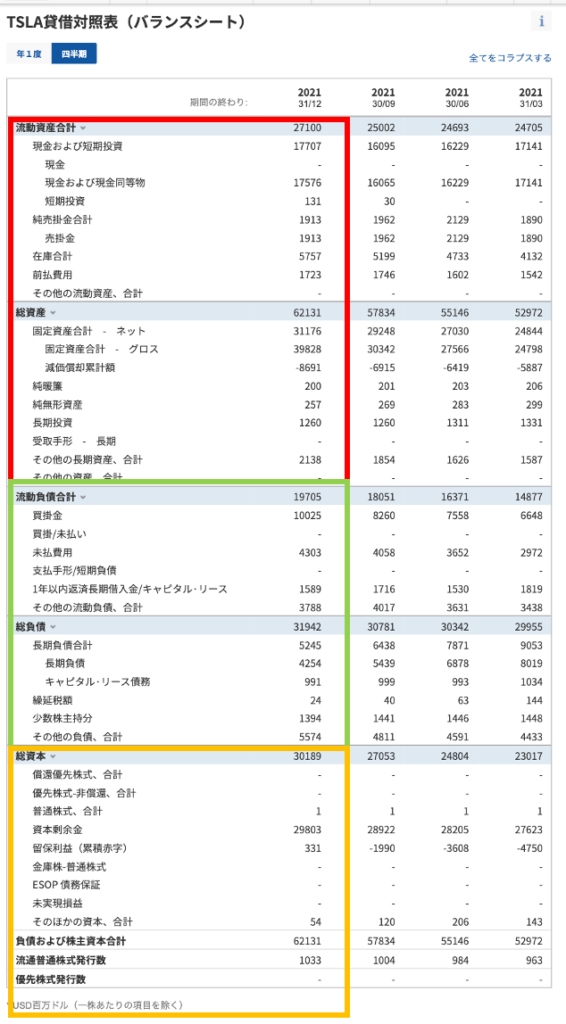

「儲け」を把握する損益計算書に対して貸借対照表は「資産、負債、資本」の財務状況が把握できる!今回もTSLAの貸借対照表を参考に見てみよう♪

貸借対照表の内訳は大きく分けて3つ!まずはそれぞれについて説明します♪

- 資産

- 負債

- 資本

1.資産(企業の財産)

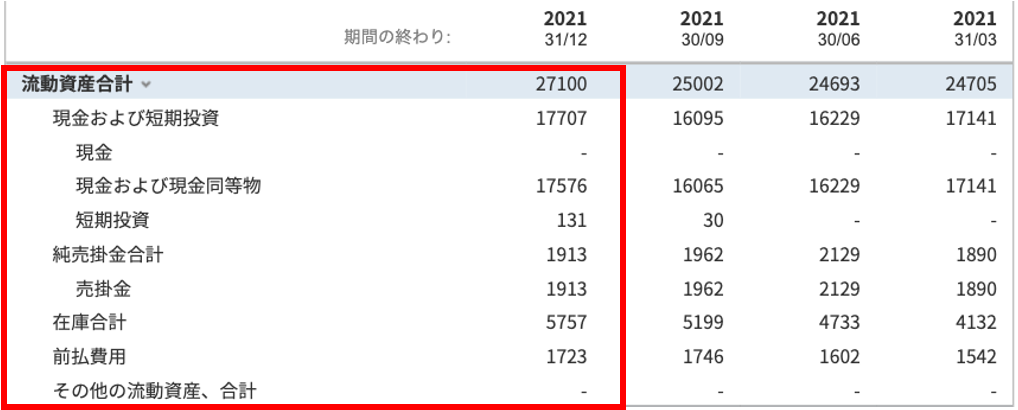

資産には「流動資産」「固定資産」の2種類があります。

流動資産

1年以内に現金化可能な資産のことです。現金・短期投資・現金同等物・売掛金などを指す。

TSLAの流動資産は下図の通り、現金や短期投資の資産が順調に増えていることがわかります♪

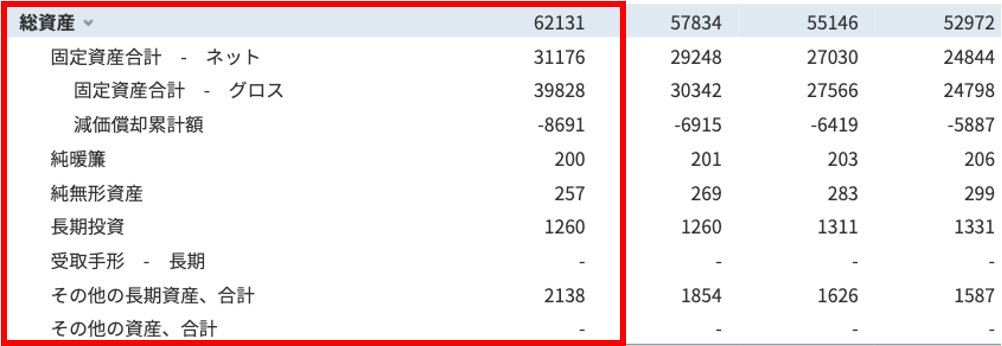

固定資産(総資産)

長期に渡り保有する資産のことです。土地や建物などの固定資産、長期投資などを指す。

下図にある暖簾(のれん)とは企業買収・合併などで得たプラスの資産価値のことです。

下図の固定資産合計におけるネット、グロスについてはネット=純粋な現在の資産価値、

グロス=固定資産の価値の低下(減価償却)を加味しない価値の総量を指します。

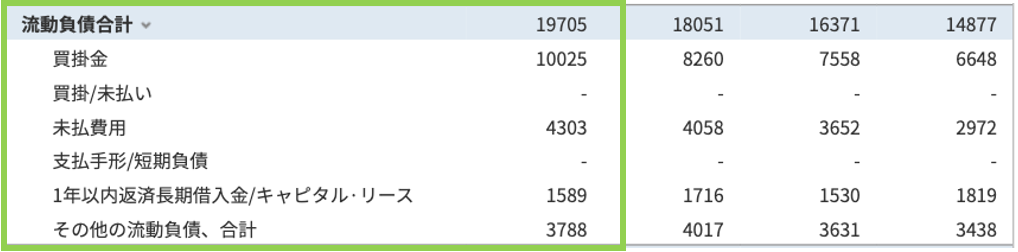

2.負債(返済が必要な金額)

負債にも「流動負債」「固定負債」の2種類あります。

流動負債

1年以内に返済が必要な負債のことです。債務として仕入れ等を行った場合に生じる、将来支払う義務がある買掛金や支払手形などを指す。

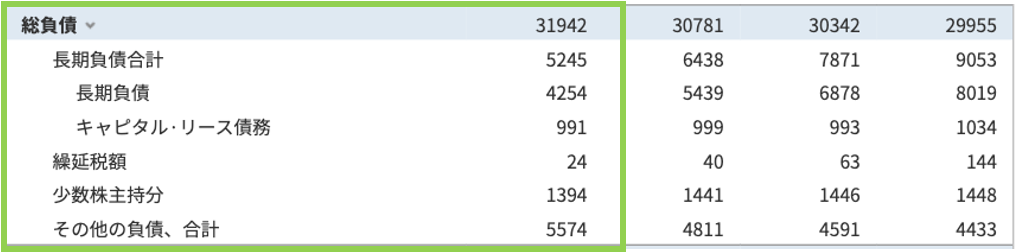

固定負債

1年をこえて返済が必要な負債のことです。長期的に返済が必要な長期負債を指す。

下図では少数株主持分が負債に記載されていますが、現在では基本的にこの後出てくる資本として勘定されます。

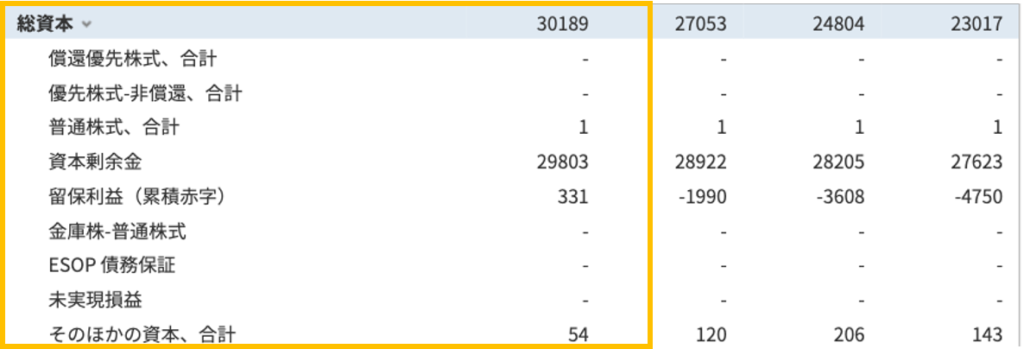

3.資本(企業の純資産、返済が必要ない資金)

資本とは企業に株主が投資した資金や利益の積み上げのことを指す。この資本金がマイナスである場合、全資産に対して負債の方が多く、倒産リスクが高い可能性があるので注意が必要!

下図のTSLA資本では資本剰余金が多い割合を占めているが、これは資本の取引を行った結果、余った余剰金を指します。株主への配当金の支払いとして使われる資本金となります。

貸借対照表の企業の財産である「資産」、返済が必要な「負債」、

企業の純資産である「資本金」の意味については理解できたよ〜

でもそれぞれの指標の活用方法がわかんないから教えてほしい!

よしよし!指標の意味を知ることも大事じゃが、それの活用の仕方を学んで用いることが大切であることが理解できていることは素晴らしい!!

貸借対照表の具体的な活用ポイントをTSLAの貸借対照表をもとに

わかりやすく説明していくぞぃ

貸借対照表の活用ポイント♪

自己資本比率の確認

自己資本比率とは資産に対する資本の割合のことです。要は企業が保有している全財産のうち、返済不要な運転資金がどの程度の割合を占めているか?という指標です。

この自己資本比率が低いほど、他人の資本に影響される不安定な企業という評価になります。

一般的に30〜40%以上であれば倒産しにくい企業、50%以上であれば優良企業とされる。

TSLAの自己資本比率を確認してみます!

自己資本比率=30189(資本金合計)÷89231(流動資産+固定資産)*100=33.8%

TSLAの自己資本比率は34%程度であり、倒産しにくい良好な企業であることがわかるね♪

これが10%を下回ってくると非常に倒産のリスクが高い企業とされます!

流動比率の確認

流動比率とは流動負債に対する流動資産の割合のことです。短期的に支払う必要がある負債に対してすぐに現金化できる資産がどの程度あるか?短期的な支払い能力はどの程度あるか?といったことがわかる指標です。

この流動比率が低いほど、短期的な支払い能力が低い企業ということになります。

一般的に100%以下の企業は支払い能力が低く、資金がなくなるリスクが高い企業とされる。

TSLAの流動比率を確認してみます!

流動比率=27100(流動資産)÷19705(流動負債)*100=137%

TSALの流動比率は137%程度であり、支払い能力にリスクは少ない企業であることがわかる。

しかし、流動資産の中にもすぐに現金化しずらいようなものが含まれる場合があるため、様々な一つの指標として使用する必要があります。

当座比率の確認

当座比率は流動負債に対する流動資産の中でも現金化しやすい、現金および預金、売掛金、

受取手形、短期保有の有価証券などを合計した割合のことです。

当座比率同様、短期的な支払い能力がわかる指標です。

流動比率は流動資産の中にはすぐに現金化しずらいもの(在庫品など)が含まれる可能性があるため、流動比率は短期的な支払い能力の指標として完全なわけではありません。

そこで、流動資産の中でもさらに現金化がすぐに可能である項目と流動負債の割合を確認する指標である当座比率が用いられます。

基準は流動比率同様、100%を下回ると資金が枯渇するリスクが高い企業とされます。

TSLAの当座比率を確認しましょう!

当座比率

=21343(現金及び短期投資、純売掛金合計、前払い費用)÷19705(流動負債)*100

=108%

TSLAの当座比率は108%であり、この指標においても短期的な支払い能力にリスクは少ないことがわかります♪

貸借対照表を確認すれば企業の経営安定性や財産の状況、その中での支払い能力がわかるんだね

負債額に対して支払い能力がないと倒産しちゃうリスクがあるもんね♪

その通り!

投資する上で企業の支払い能力と経営安定性は重要じゃな!

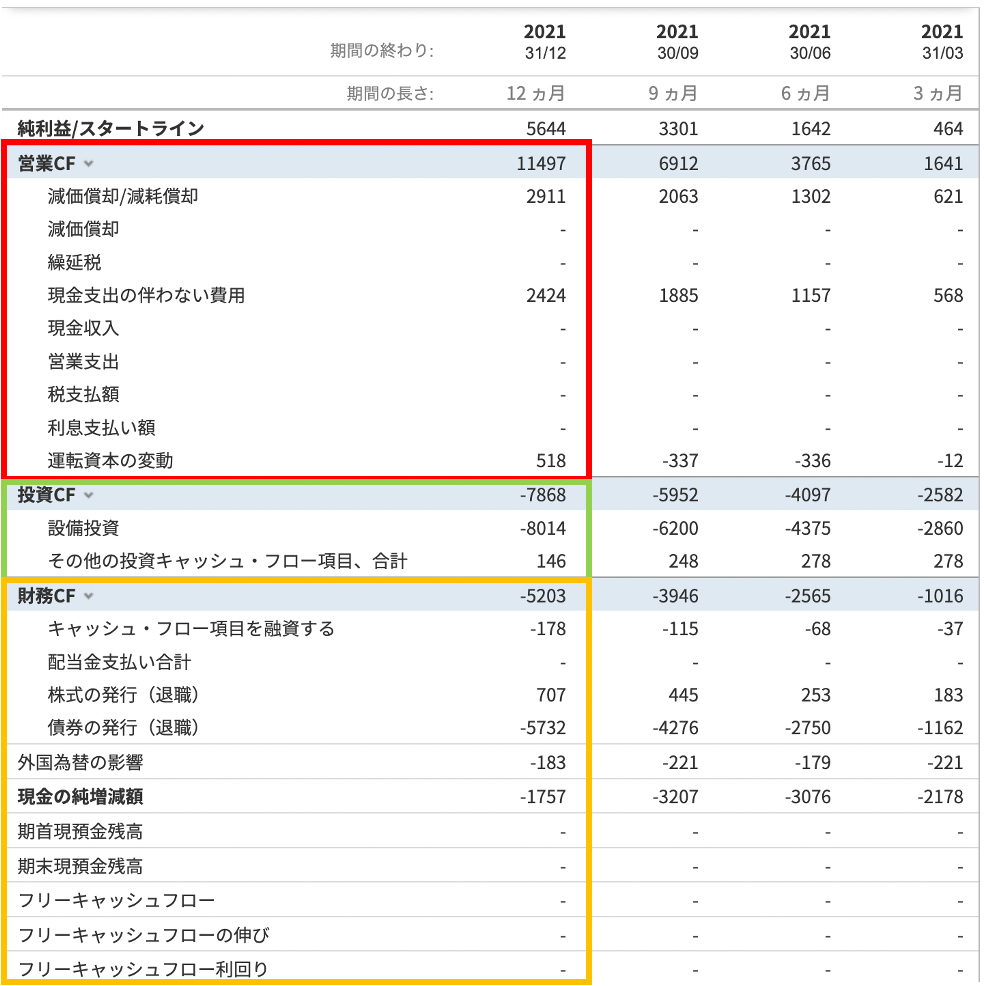

【STEP3】お金の流れがわかるキャッシュフロー計算書の確認

キャッシュフロー計算書とはその名前の通り、お金の流れを確認できる報告書のことです。

ここでのキャッシュとは現金もしくはすぐに現金化が可能である資産に限られます。

キャッシュ(お金)フロー(流れ)♪覚えやすいね。

企業決算ってお金の流れまで教えてくれるんだね!!

そうなんじゃ。これは上場企業には投資家に有用な情報を提供するように

義務付けられていているものなんじゃ!

TSLAのキャッシュフロー計算書からわかりやすく説明していくからの〜

キャッシュフロー(CF)計算書の内訳も3つに分かれます!

- 営業CF

- 投資CF

- 財務CF

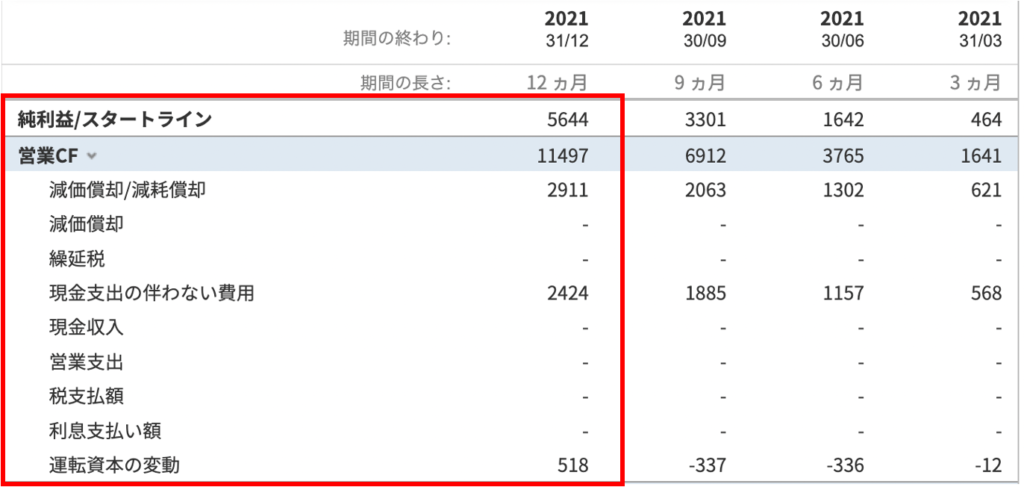

1.営業CF

本業の営業によって生じたキャッシュの増減が示されるもの

プラス:現金収入、売掛金回収など

マイナス:現金仕入れ、買掛金の現金支払い、給料支払いなど

営業CFがプラスということは?

- 負債の返済ができる

- 新規事業への投資ができる

- 事業拡大への投資ができる

営業CFがマイナスということは?

- 本業の営業活動での現金収入では支出を賄えていない

- 資金調達が必要

- 資産売却が必要となる可能性がある

TSLAの営業CFはプラスで推移しており、営業活動によるキャッシュフローは良好ですね♪

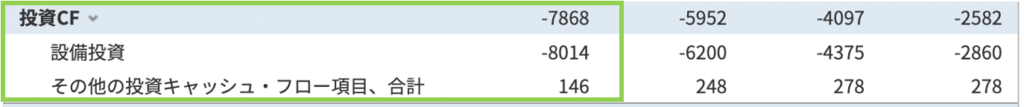

2.投資CF

投資活動によるキャッシュの増減が示されるもの

プラス:有価証券売却による現金収入、貸付金回収による現金収入

マイナス:有価証券購入による現金支出、貸付金実行による現金支出

TSLAにおいては設備投資にキャッシュを用いていることからマイナスになっていることがわかりますね!電気自動車の製造工場増設でしょうか♪

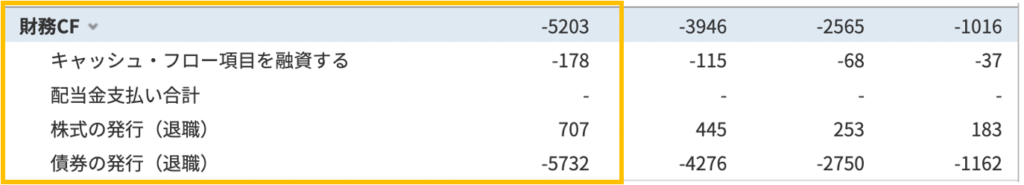

3.財務CF

営業活動や投資活動を維持するために生じたキャッシュフローの増減を示したもの

プラス:借入金、株式発行、社債発行などによる現金収入

マイナス:借入金返済、社債償還による現金支出、株主への配当金支払いによる現金支出

TSLAの財務CFは債権の償還が多く割合を占めており、株式が発行され、現金収入があることがわかります♪

営業CF、投資CF、財務CFについては理解できたかの?

企業創業期には本業による現金収入が少なく営業CFはマイナス、設備投資も必要となることから投資CFもマイナスになることが多いぞ。

衰退、破綻期には営業CF、投資CF、財務CF共にマイナスになるの。

このようにキャッシュフローからも企業の経営状態、安定性を把握することができるのじゃ!

まとめ

決算の見方についてわかりやすく説明しました。

企業の儲けた状況を把握できる「損益計算書」、財政状況を把握できる「貸借対照表」、お金の流れが把握できる「キャッシュフロー計算書」の見方と活用方法は理解できましたか?

企業の経営状態を把握した上で投資を続けたいですね♪

また、今回説明はしていませんが、決算で最も重要といっても過言ではないのはガイダンス、つまり業績予想です。

これが、良い予想だと株価が上がったり、悪い予想だと急落するリスクがあります。

こちらも併せて、決算報告では必ず確認していきましょう!

決算報告書の見方がわかってくると企業のことが知れて嬉しいね!

株式投資の購入は過去の決算から将来の業績を予測した上で決断するよ!

GOOD!

決算の見方については完璧じゃな♪

今日はおしまい💤よく頑張ったの!